요약

ISA계좌 - 맥쿼리인프라(088980), 삼성전자우(005935) 매달 적립식 매수 (연 한도 2000만원)

연금저축계좌 - TIGER 미국S&P500 (360750) 매달 적립식 매수 (연 한도 400만원이며 다 채우면 연말정산시 30~60만원 가량 혜택)

해외주식 자체를 매수하는 것은 작금의 시기(금리인상시기, 환율의 부담)에서는 소액으로 추천.

그러니까 쉽게 말하면 주식 3개만 적립식 매수하면 끗!

1. 왜 ISA 계좌에 맥쿼리, 삼전우?

ISA계좌의 가장 핵심은 절세, 즉 세금을 아끼는 것. 부자가 되는 첫번째 길은 큰 수익을 올리기보다는 절세하며 안정적으로 살아남는 것! 예를 들어 보수적으로 잡아서 5% 배당소득이 있다고 하자. 일반계좌에서 5% 배당주를 샀다면 15.4%의 세금을 떼게 되어있어.

만기가 3년인 ISA에 5%짜리 배당주를 계속 샀다고 해보쟈. 물론 1년에 2000만큼의 배당소득은 받질 못하겠지만 그래도 이렇게 가정해보자. (왜냐면 적립식으로 사니까!) (+배당소득을 받은걸로 주식에 다시 재투자하는 복리효과까지 고려!)

| 연차 | 금액(만원) | 연 배당소득(과세시) |

| 1년차 | 2000 | (2000*5%=100)*(100-15.4=84.6%)=84.6 |

| 2년차 | 2000+84.6+2000=4084.6 | (4084.6*5%=204.23)*84.6%=172.77 |

| 3년차 | 4084.6+172.77+2000=6257.37 | (6257.37*5%=312.86)*84.6%=264.68 |

총 6257.37+264.68=6522.05

일반계좌에 넣었을 시 약 6522만원!

| 연차 | 금액(만원) | 연 배당소득(ISA) |

| 1년차 | 2000 | 100 |

| 2년차 | 2000+100+2000=4200 | 4200*5%=210 |

| 3년차 | 4200+210+2000=6410 | 6410*5%=320.5 |

총 6410+320.5=6730.5

같은 주식을 ISA에 넣는 것만으로도 3년간 약 208만원의 혜택이 있음!

맥쿼리인프라는 대표적인 고배당주(20년 기준 6.12%)인데 1년에 총 2번 배당을 줌. 예를 들어 6월말까지 주식을 가지고 있으면 8월말에 가지고 있던 주식 수 만큼 배당지급! 아래 차트에서 D라고 보이는 부분이 배당일인데 그 후 주가가 소폭 하락하는 걸 볼 수 있어. 이건 배당락이라고 주주들한테 배당금을 주었기 때문에 떨어지는 거야.

다르게 말하면 이때 평소보다 좀 더 많이 주식을 사도 되는 거지.

출처 : https://sophia0215.tistory.com/39

<-이 블로그에도 맥쿼리랑 삼전우를 적립식으로 사고 있음!

삼전우를 사는 이유는 맥쿼리의 몇 안되는 단점을 보완하기 위함. 아까 확인했듯이 ISA는 배당소득 절세계좌인데 맥쿼리는 1년에 2번밖에 배당이 없어. 그리고 정부사업에 관계된 사업이라 위험성도 적어 주가 변동성도 적음. (그래도 연평균 20% 이상씩 성장중!!!)

삼전우는 한국 1등기업이고 분기배당이라 1년에 4번 배당이 있어 배당금 재투자에 더 강점이 있어. 그리고 변동성은 상대적으로 커 시세차익을 맥쿼리보다 조금 더 노려볼 수 있겠지.

2. 연금저축계좌에는 왜 TIGER 미국 S&P?

S&P는 알다시피 미국의 대표 주가 지수야. 우리나라로 치면 코스피지. 스탠다드 앤 푸어스에서 평가하는 500개 회사의 지표의 합.

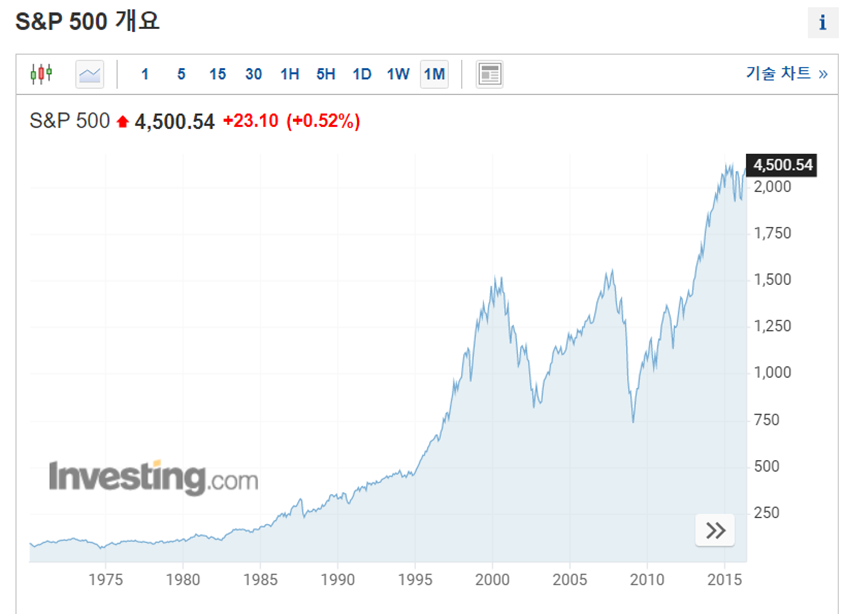

먼저 아래 차트를 보면 약간 띠용하지. 왜냐면 막 아름답게 우상향하진 않는거 같으니까! 큰 봉우리 두개(각각 닷컴버블, 리먼브라더스사태) 후엔 약 14년동안 저점대비 약 6배 상승했어. (동기간 코스피는 약 2.7배)

애플이란 주식이 참 좋은 주식이지만 혹시 모를 리스크 때문에 마음 편히 투자하는 방법은 이런 지수에 투자하는거지. 그게 ETF에 투자하는 거구. 그럼 미국에 있는 ETF를 사면되지 왜 미래에셋에서 운용하는 이 ETF를 사냐구? (미래에셋에서 나온 ETF는 다 TIGER가 붙음)

가장 중요한 이유는 우리가 원화를 쓰기 때문이야. 우리는 원화로 월급을 받고, 원화로 물건을 사고, 원화로 투자를 해. 이 ETF를 사는 것은 원화로 미국에 투자하는 가장 간편하면서도 안정적인 방법이지. 아까 저 그래프에서 큰 낭떠러지 두개가 있었잖아. 저때 환율은 어땠을까?

ㅎㅎㅎ.. 완벽히 일치하지는 않지만 1500원대까지 평소대비 50% 훌쩍 올라간 모습이야. 왜 저러냐 물으면 우리나라 경제는 해외 의존도가 크기 때문!

예를 들어 100달러만큼의 미국주식이 반토막이 나서 50달러가 되었지만, 100달러*1000원=10만원은 50달러*1500=7.5만원으로 손실도 50%에서 25%가 되는 그나마 좋은 일이 벌어지지.

달리 말하면 S&P 500이 떨어져도 환율 때문에 손실을 커버해주는 효과가 있는 거야. (이걸 헷지효과 라고 함!) 지금 이야기하는 ETF는 우리가 달러를 사는 것과 같은 효과가 있어서 미국이 하락장일때도 상당부분 손실이 커버가 돼.

사실은 주식 전문가들은 연금자산같이 잃으면 안되는 자산에는 주식과 채권(주식과 보통 반비례느낌이 있어)을 6:4, 7:3정도로 배분해서 투자하길 권해. 그렇지만 우리 나이는 젊고 cash flow는 충분하지. 그래서 적립식 투자를 권하는 거야.

보통 지수가 10프로 이상 하락하면 ‘조정’이라고 부르는데, 그냥 적립식으로 사다가도 그런 이벤트가 일어나면 조금씩 더 사는 방향을 생각할 수도 있어. 채권과 비율을 맞춰 사면 그 비율을 또 관리해야 하는 귀찮음이 있는데, 적립식 매수를 하면 조정시에 매수만 좀 더 하면 된다는 간편함이 있지.

'Becoming alpha' 카테고리의 다른 글

| 트럼프의 환율정책, 제2의 플라자 합의인가? (1) | 2025.04.14 |

|---|---|

| PLTR (1) | 2024.09.21 |

| 2020 올해 투자 결산 (0) | 2020.12.30 |

| Neuralink, 어디까지 왔나? (2 : So, Does it work?) (1) | 2020.11.27 |

| 2020 다우존스 지속가능경영지수(Dow Jones Sustainability Indices, 이하 DJSI) 평가결과 발표 (0) | 2020.11.14 |

댓글